Обязаны ли дети платить налог на имущество физических лиц? | ФНС России

Статьей 4 Закона Российской Федерации от 09.12.1991 N 2003-1 «О налогах на имущество физических лиц» установлен перечень категорий налогоплательщиков, освобождаемых от уплаты налога на имущество физических лиц. Такая категория налогоплательщиков, как дети, в данный перечень не включена. Соответственно, если ребенок стал обладателем прав на какую-то собственность в виде объекта недвижимости (жилого дома, квартиры, комнаты, дачи, гаража, иного строения, помещения и сооружения, а также доли в праве общей собственности на указанное имущество), то у него появляется обязанность по уплате налога на имущество физических лиц.Данная обязанность наступает с месяца, в котором возникло право собственности, а в случае перехода объекта недвижимости по наследству — с момента открытия наследства, то есть дня смерти наследодателя.

Нормами вышеуказанного Закона и части первой Налогового кодекса Российской Федерации определено, что исчисление налога производится налоговым органом, а его уплата осуществляется налогоплательщиком на основании налогового уведомления, которое должно быть передано ему налоговым органом не позднее 30 дней до наступления срока уплаты налога.

Из положений части первой Налогового кодекса Российской Федерации и Гражданского кодекса Российской Федерации следует, что обязанности по уплате налога на имущество за несовершеннолетних детей, имеющих в собственности имущество, подлежащее налогообложению, исполняют их родители (усыновители, опекуны, попечители) как законные представители.

Следует иметь в виду, что перечень категорий налогоплательщиков, освобождаемых от уплаты налога на имущество физических лиц в соответствии с федеральным законодательством, может быть расширен, так как правом установления льгот для отдельных категорий налогоплательщиков в части местных налогов наделены представительные органы муниципальных образований. К примеру, в городе Новосибирске с 2010 года от уплаты налога на имущество освобождаются:

• несовершеннолетние дети, находящиеся на иждивении граждан, имеющих на своем иждивении трех и более несовершеннолетних детей;

• дети-сироты и дети, оставшиеся без попечения родителей;

• лица из числа детей-сирот и детей, оставшихся без попечения родителей, в возрасте от 18 до 23 лет.

Льгота им предоставляется в отношении одного объекта налогообложения с наибольшей инвентаризационной стоимостью.

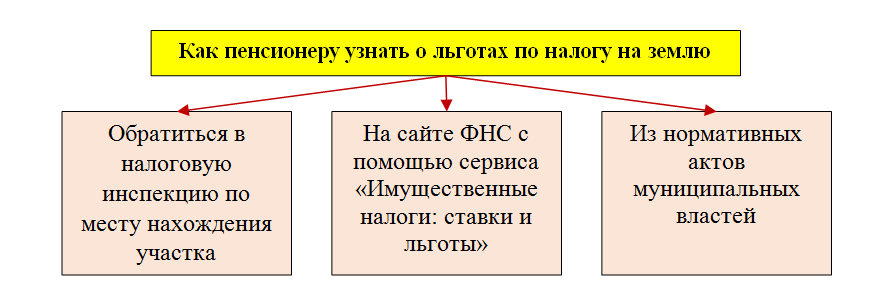

Полную информацию о категориях налогоплательщиков, которым на территории конкретного муниципального образования Новосибирской области установлены льготы, можно получить с помощью интерактивного сервиса Федеральной налоговой службы «Имущественные налоги: ставки и льготы».

Необходимо помнить, что исчисление налоговым органом суммы налога, подлежащей уплате в бюджет, прекратится с месяца, в котором у налогоплательщика возникло право на льготу, но для этого в налоговый орган должно быть подано соответствующее заявление и представлены необходимые документы. В случае несвоевременного обращения за предоставлением льготы перерасчет суммы налога производится не более чем за три года.

Должны ли уплачивать налог на имущество физических лиц несовершеннолетние дети за квартиру, находящуюся в общей долевой собственности?

Порядок налогообложения имущества физических лиц установлен Законом Российской Федерации от 09. 12.1991 года № 2003-1 «О налогах на имущество физических лиц» с учетом последующих изменений и дополнений. Согласно ст.1 указанного Закона налогоплательщиками налога на имущество являются физические лица — собственники имущества, признаваемого объектом налогообложения. Каких-либо ограничений по возрасту с целью отнесения граждан к налогоплательщикам законодательство не содержит. Соответственно требования законодательства о налогах и сборах относятся ко всем физическим лицам независимо от возраста.

12.1991 года № 2003-1 «О налогах на имущество физических лиц» с учетом последующих изменений и дополнений. Согласно ст.1 указанного Закона налогоплательщиками налога на имущество являются физические лица — собственники имущества, признаваемого объектом налогообложения. Каких-либо ограничений по возрасту с целью отнесения граждан к налогоплательщикам законодательство не содержит. Соответственно требования законодательства о налогах и сборах относятся ко всем физическим лицам независимо от возраста.

Кроме того, в соответствии со ст.26 Налогового кодекса налогоплательщик может участвовать в отношениях, регулируемых законодательством о налогах и сборах, через законного или уполномоченного представителя. Законными представителями налогоплательщика — физического лица признаются лица, выступающие в качестве его представителей в соответствии с гражданским законодательством. Согласно ст.26 и ст.28 Гражданского кодекса Российской Федерации законными представителями несовершеннолетних граждан являются их родители, усыновители, опекуны, попечители, которые осуществляют правомочия по управлению имуществом несовершеннолетних, в том числе и исполняют обязанности по уплате налогов.

Следует также учитывать, что федеральным законодательством установлены льготы для отдельных категории граждан-плательщиков налога на имущество, а также предоставлено право органам местного самоуправления устанавливать дополнительные льготы для отдельных категорий населения. Так, к примеру, на территории г. Воронежа от уплаты налога на имущество освобождены дети-сироты в возрасте до 18 лет, а также дети, оставшиеся без попечения родителей, в возрасте до 18 лет. Для других категорий несовершеннолетних граждан льгот по налогу на имущество не предусмотрено.

Платят ли несовершеннолетние дети налог на имущество

Родителей интересует, платят ли в России несовершеннолетние дети налог на имущество. Граждане, которые обладают собственностью, подвергаются налогообложению. Исключение составляют льготные категории, которым нет необходимости отдавать средства. По поводу взрослых людей не возникает сомнений – они обязаны платить налоги, но распространяется ли налогообложение на ребенка? Рассмотрим, нужно ли ему платить налог на имущество.

Вам не нужно будет тратить свое время и нервы — опытный юрист возмет решение всех ваших проблем на себя!

Нужно ли платить

Налог на имущество – ежегодный платеж, который обязателен для обладателей недвижимой собственности. Речь идет о квартирах, частных домах, дачах, комнатах и долях в объектах. Если у человека есть подобное имущество, то один раз в год на него начисляется налог.

Неважно, в каком возрасте находится человек, обладающий недвижимостью. Налог на имущество физических лиц не зависит от того, является владельцем собственности взрослый или дети. Придется заплатить налогообложение, а исключение составляют только граждане, у которых имеются льготы. Детский возраст не наделяет возможностью избежать платежей, как и имущественный статус.

Но есть разница, на ребенка начислены платежи или на взрослого. Дети платить налог самостоятельно не могут, поэтому обязательство возлагается на родителя или опекуна, который должен осуществлять юридические процедуры вместо несовершеннолетнего ребенка.

Дети платить налог самостоятельно не могут, поэтому обязательство возлагается на родителя или опекуна, который должен осуществлять юридические процедуры вместо несовершеннолетнего ребенка.

Важно! Облагается налогом не только недвижимость малолетних граждан. Платеж может прийти на квартиру, транспортное средство, за доходы.

В последнем случае важно определить, благодаря чему ребенок получает деньги. Чаще всего малыши имеют доход с алиментов, пенсий и государственных пособий. Также речь может идти о наследстве или процедуре дарения. Большая часть детских средств не облагается налогом.

С какого возраста платят налог на имущество? С того момента, как несовершеннолетний становится собственником, и неважно, находится гражданин в младенческом возрасте или в подростковом. Представители детей обязаны погашать налоговые платежи, которые начислены на имущество, до их совершеннолетия. С 18 лет человек сам обязан заботиться о том, чтобы налог был оплачен.

Говоря о том, должен ли ребенок платить налог, следует учесть льготы, которые не связаны с возрастом. При этом ребенок по другим условиям может ими воспользоваться. Тогда получится освободить малыша от налогообложения.

О льготах

Налог на имущество, начисляемый для несовершеннолетних детей, не может быть отменен в силу возраста. Малыши и не должны думать о том, как его погасить, так как обязанность лежит на родителях до совершеннолетия ребенка. Отменить ее раньше можно только в том случае, если для малыша предусмотрены льготы.

Чтобы уточнить подробности, следует обратиться в местный отдел ФНС или найти ответ на его сайте. Принцип начисления льгот одинаков как для детей, так и для взрослых. Важно вовремя обратиться в налоговую службу, иначе придется платить средства за владение имуществом.

Достаточно подать запрос по поводу предоставления льготных условий

. После ФНС рассмотрит заявку и примет решение по поводу того, должны ли граждане подвергаться налогообложению. Чтобы увеличить шансы на положительный ответ, потребуется посмотреть, у каких категорий есть возможность не беспокоиться о платеже за квартиру.

После ФНС рассмотрит заявку и примет решение по поводу того, должны ли граждане подвергаться налогообложению. Чтобы увеличить шансы на положительный ответ, потребуется посмотреть, у каких категорий есть возможность не беспокоиться о платеже за квартиру.Если ребенок растет в семье военных, потерявших кормильца, то он может пользоваться льготными условиями. Однако предварительно придется признать данный статус. Также можно не отдавать средства за имущество, если дом или другое строение, возведенное на земле для садоводства, ИЖС или ЛПХ, не превышает 50 м2. Тогда на него налогообложение не может начисляться. О других категориях следует узнавать отдельно, потому что они определяются на уровне местного законодательства.

Рассмотрим, как нужно действовать, чтобы несовершеннолетний получил льготы.

- Понадобится, чтобы родитель пришел в местное отделение налоговой службы.

Чем раньше это сделать, тем лучше для семьи. Действия, связанные с процедурой, будет осуществлять представитель – мать, отец, опекун или усыновитель.

Чем раньше это сделать, тем лучше для семьи. Действия, связанные с процедурой, будет осуществлять представитель – мать, отец, опекун или усыновитель. - Нужно принести документы, чтобы подать обращение в ФНС: удостоверение личности и бумаги, на основании которых личность может выступать представителем, свидетельство о рождении малыша или его паспорт (если возраст больше 14-ти лет). Обязательно нужна справка, которая позволяет отнести ребенка к льготной категории.

- Следует подать заявление, приложив к нему документы. После этого останется дождаться ответа от государственного органа.

Льготы выдаются только на один объект каждой разновидности имущества. Если у несовершеннолетнего две дачи, можно не уплачивать налог только за одну из них. По усмотрению представителем определяется объект, который попадает под льготные условия. Но если родитель своевременно не уведомит ФНС о своем решении, то государственный орган сам выберет постройку. После начисления льготы можно не уплачивать налогообложение.

|

Категории физических лиц, которые имеют право на льготы по налогу на недвижимость |

Объекты, на которые распространяется освобождение |

Объекты, на которые не распространяется освобождение |

Условия для предоставления льготы по налогу на недвижимость |

|

|

Одно принадлежащее на праве собственности или одно принятое по наследству жилое помещение: квартира или комната или доля в праве на такое помещение |

Льгота не предоставляется в отношении объектов, не являющихся квартирами или комнатами в квартирах |

|

|

Физические лица, имеющие в собственности два и более жилых помещения в многоквартирном или блокированном жилом доме |

Одно из жилых помещений (квартира или комната или доля в праве на такое помещение), принадлежащее физическому лицу на праве собственности или принятое по наследству |

Льгота не предоставляется в отношении объектов, не являющихся квартирами или комнатами в квартирах |

Освобождению от налога на недвижимость

подлежит только одно жилое помещение по выбору физического лица на основании его

письменного уведомления, предоставляемого в налоговый орган. В случае непредставления физическим лицом такого уведомления освобождению подлежит одно жилое помещение, приобретенное (полученное) им ранее других жилых помещений. Форму уведомления можно скачать ТУТ. |

|

Физические лица: |

1. жилые дома с нежилыми постройками (при их наличии) — при отсутствии зарегистрированных в таких жилых домах трудоспособных лиц, 2. садовые домики, 3. дачи, 4. гаражи, 5. машино-места, 6. перечисленные выше объекты, не завершенные строительством 7. |

Льгота не предоставляется в отношении квартир или комнат (долей в праве на такие помещения) |

ВАЖНО!!!Освобождение по налогу на недвижимость в отношении жилых домов с нежилыми постройками (при их наличии) предоставляется при отсутствии зарегистрированных в таких жилых домах трудоспособных лиц. |

|

* В соответствии со

статьей 29 Гражданского кодекса Республики Беларусь признание гражданина

недееспособным осуществляется судом в порядке, установленном гражданским

процессуальным законодательством. Над гражданином, признанным недееспособным,

устанавливается опека, в связи с чем представление его интересов, в том числе

совершение сделок, производится его опекуном от имени такого гражданина. |

|||

|

Члены многодетных семей |

1. жилые дома с нежилыми постройками (при их наличии), 2. садовые домики, 3. дачи, 4. гаражи, 5. машино-места, 6. перечисленные выше объекты, не завершенные строительством, 7.все (!) жилые помещения в многоквартирном или в блокированном жилом доме (квартиры, комнаты) 8. доли в праве собственности или доли в наследстве на указанное выше имущество |

К многодетным относятся семьи, у которых на иждивении и воспитании находится трое и более несовершеннолетних детей |

|

|

Военнослужащие срочной военной службы |

1. жилые дома с нежилыми постройками (при их наличии), 2. садовые домики, 3. 4. гаражи, 5. машино-места 6. перечисленные выше объекты, не завершенные строительством 7. доли в праве собственности или доли в наследстве на указанное выше имущество |

Льгота не предоставляется в отношении квартир или комнат (долей в праве на такие помещения) |

|

|

Граждане, проходящие альтернативную службу |

|||

|

Участники Великой Отечественной войны и иные лица, имеющие право на льготное налогообложение в соответствии с Законом Республики Беларусь «О ветеранах»** |

|||

|

Работники организаций, расположенных в сельской местности и осуществляющих сельскохозяйственное производство, а также пенсионеры, ранее работавшие в этих организациях |

1. 2. садовые домики, 3. дачи, 4. гаражи, 5. машино-места, 6. перечисленные выше объекты, не завершенные строительством, 7.жилые помещения в многоквартирном или в блокированном жилом доме (квартиры, комнаты) 8. доли в праве собственности или доли в наследстве на указанное выше имущество |

Льгота предоставляется в отношении объектов недвижимости, расположенных в сельской местности, и при условии регистрации владельцев таких объектов по месту жительства в сельской местности |

|

|

Работники расположенных в сельской местности и производящих сельскохозяйственную продукцию филиалов или иных обособленных подразделений организаций, приобретших в порядке, установленном законодательными актами, в результате реорганизации, приобретения (безвозмездной передачи) предприятия как имущественного комплекса права и обязанности убыточных сельскохозяйственных организаций, а также пенсионеры, ранее работавшие в этих организациях |

|||

|

Работники организаций здравоохранения, культуры, учреждений образования и социальной защиты, расположенных в сельской местности, а также пенсионеры, ранее работавшие в этих организациях |

|||

|

Физические лица |

Любые капитальные строения (здания, сооружения), их части, признаваемые в установленном порядке материальными историко-культурными ценностями |

Капитальные строения должны быть включены в Государственный список историко-культурных ценностей Республики Беларусь, освобождаемых от уплаты налога на недвижимость, по перечню таких ценностей, утвержденному Советом Министров Республики Беларусь |

|

|

Физические лица |

Любые законсервированные капитальные строения (здания, сооружения) |

При условии консервации таких объектов в порядке, установленном Советом Министров Республики Беларусь |

|

Мой ребенок делает бизнес.

Кто и как должен платить за него налоги?Вы узнаете:

Кто и как должен платить за него налоги?Вы узнаете: - Должен ли ребенок платить налоги

- Кто платит налоги за ребенка

- Какое значение имеет возраст ребенка

- Какие налоги обязаны платить дети

- За счет чьих средств надо платить налог

- Как рассчитать и заплатить налог

- Если не заплатить налоги, кто несет ответственность

А должен ли?

В силу положений ст.57 Конституции РФ каждый обязан платить законно установленные налоги и сборы. В случае, если у несовершеннолетнего (до 18 лет) возникает доход, и он не зарегистрирован в качестве индивидуального предпринимателя (что возможно при эмансипации), то возникает налог на доходы физических лиц.

Обязанность по уплате налога может возникнуть и у младенца, если он получит какой-либо налогооблагаемый доход или имущество.

В этом случае закон предполагает обязанность родителей совершать от имени детей все необходимые юридические действия в отношении, например, принадлежащего детям имущества и сделок с ним, в том числе и применительно к обязанности по уплате налогов.

Фото: Unsplash

В частности, в определении КС РФ от 27 января 2011 года № 25-О-О разъяснено, что нормы гл. 23 НК РФ («Налог на доходы физических лиц») в равной мере применяются ко всем физическим лицам независимо от их возраста.

Кроме того, если ранее Налоговый кодекс предписывал только личную оплату налога (что вызывало немало споров, в том числе и в отношении несовершеннолетних), то с 2017 года уплата налога может быть осуществлена за налогоплательщика любым иным лицом.

Кто платит налоги за ребенка?

Возможны два варианта уплаты налогов за несовершеннолетнего.

- Первый вариант

Это уплата налогов законным представителем: на основании общих положений Налогового кодекса РФ лицо может участвовать в налоговых отношениях либо лично, либо через законного или уполномоченного представителя. В силу требований гражданского законодательства законными представителями несовершеннолетнего являются его родители, усыновители (опекуны/попечители).

- Второй вариант

Это уплата налогов налоговым агентом. В большинстве случаев налог с дохода несовершеннолетнего лица удерживается и перечисляется в бюджет организацией источником выплаты.

Например, когда школьник с согласия родителей работает по трудовому договору во время летних каникул. Или малолетний ребенок получает дивиденды по унаследованным ценным бумагам. В таких случаях организация выступает в роли налогового агента и самостоятельно рассчитывает и выплачивает доход получателю за минусом удержанного налога.

Какое значение имеет возраст ребенка?

Гражданское законодательство делит детей на малолетних (до 14 лет) и несовершеннолетних (14-18 лет). С 18 лет все лица становятся полностью дееспособными, то есть обладают всеми правами и несут обязанности, предусмотренные законом.

Малолетние вправе совершать только мелкие бытовые сделки, а вот несовершеннолетний может ранее 18 лет стать полностью правоспособным:

- 14/16 лет – при вступлении в брак ребенок становится полностью дееспособным (например, может регистрировать ИП для своего бизнес-проекта и быть самостоятельным субъектом налоговых правоотношений).

- 16 лет – при эмансипации ребенок также становится полностью дееспособным.

Какие налоги обязаны платить дети?

Понятно, что наиболее распространенным является налог на доходы физических лиц. Возникает всегда, если у ребенка есть доход.

Но дети также могут быть собственниками автомобилей, земельных участков, квартир и прочего имущества. Поэтому в зависимости от объекта налогообложения, которым владеют дети, это могут быть: и налог на имущество, и транспортный налог, и земельный налог.

Фото: Unsplash

Разве никакие льготы детям по налогам не предоставляются? По общему правилу – нет. Дети являются обычными налогоплательщиками.

Однако вопрос наличия или отсутствия льгот по этим налогам – это предмет отдельного рассмотрения и исследования, поскольку необходимо учитывать особенности регионального и местного законодательства.

За счет чьих средств надо платить налог?

Многие родители считают, что налоги оплачиваются за счет личных средств плательщика налогов. А раз у несовершеннолетнего нет своих средств, соответственно, ребенок не может оплатить налоги, а потому – и родители не должны платить за него.

Однако налоговые органы постоянно убеждают, что налоговая обязанность не связана ни с возрастом, ни с имущественным положением или какими-либо иными критериями.

Несовершеннолетние могут участвовать в налоговых отношениях через своих законных представителей, а потому последние осуществляют полномочия по управлению имуществом, в том числе и исполняют обязанность по уплате налогов.

Как рассчитать и заплатить налог?

Все имущественные налоги ребенок платит на основании расчетов, произведенных налоговыми органами и на основании соответствующего уведомления (либо с помощью электронных сервисов).

При получении какого-либо дохода, подлежащего обложению налогом на доходы физических лиц, необходимо самостоятельно исчислить налог и подать налоговую декларацию по форме 3-НДФЛ.

В этом случае от имени ребенка в возрасте до 16 лет налоговую декларацию заполняют его родители, а ребенок в возрасте от 16 до 18 лет может подать налоговую декларацию самостоятельно.

Если не заплатить налоги, кто несет ответственность?

Согласно п. 2 ст. 107 НК РФ, физическое лицо может быть привлечено к ответственности за совершение налоговых правонарушений с 16-летнего возраста. Ранее этого возраста лицо невозможно привлечь к ответственности, поэтому, по мнению налоговых органов, ответственность за неуплату налогов несет законный представитель несовершеннолетнего ребенка.

Однако возможность привлечения к ответственности законных представителей ребенка налоговым законодательством не предусмотрена.

Налоговые органы будут использовать все возможности и любые обоснования для привлечения к налоговой ответственности родителей (законных представителей несовершеннолетнего), поэтому рекомендуем не злоупотреблять.

! Родители и законные представители несовершеннолетних обязаны правильно рассчитать и своевременно оплатить за своих детей как любые имущественные налоги, так и налог на доходы физических лиц в случае получения какого-либо дохода.

Материалы по теме:

Если наследник несовершеннолетний? | Juristaitab

Если один из наследников несовершеннолетний, то при совершении сделок нужно учитывать исходящие из Закона о семье требования и особенности. Законным представителем ребёнка является его родитель, правомочный осуществлять попечительство. Попечительство над имуществом охватывает право и обязанность управлять имуществом ребёнка и, среди прочего, представлять ребёнка. Имеющие общее право попечения родители имеют и общее право представительства – следовательно, оба родителя должны представлять ребёнка совместно, за исключением приведённых в Законе о семье особых случаев.

Для совершения определённых сделок от имени ребёнка у родителей должно быть согласие суда. Также родитель не может без согласия суда одобрить сделки, для совершения которых от имени ребёнка у родителя должно быть согласие суда. Например, родитель не может от имени ребёнка без предварительного согласия суда распоряжаться принадлежащей подопечному недвижимостью или правом на недвижимость, заключать от имени подопечного направленный на платное приобретение недвижимости или права на недвижимость договор, производить сделки, которыми несовершеннолетний берёт на себя обязательство распоряжаться всем своим имуществом, наследством, будущей законной наследственной долей или будущей обязательной долей, заключать договор о разделе наследственного имущества, заключать договор, направленный на приобретение или отчуждение предприятия или организационно самостоятельной его части; приобретать участие в юридическом лице или становиться его членом, приобретать и отчуждать ценные бумаги, производить сделку, которой создаётся ответственность подопечного за обязанность другого лица, производить сделку, которой имущество подопечного обременяется для обеспечения обязанности другого лица, заключать соглашение о разделе совместной собственности, его исключении или отсрочке.

Если ребёнок наследует денежную сумму, то в дополнение к вышеприведённому нужно учитывать, что, если деньги ребёнка не нужны для его содержания, управления имуществом или покрытия иных текущих расходов, то родитель может разместить их в кредитное учреждение Эстонии или какого-либо другого договорного государства отдельно от своих средств. При размещении нужно сделать пометку, что для распоряжения счётом требуется согласие суда.

При рассмотрении дел, касающихся ребёнка суд, выносит решение, исходящее в первую очередь из интересов ребёнка, учитывая все обстоятельства и оправданный интерес причастных лиц. Родители не могут в качестве представителей ребёнка дарить имущество ребёнка. Как исключение, можно делать обычные подарки с целью соблюдения этичных обязанностей или правил вежливости.

Родитель не может представлять ребёнка в сделках, одной стороной которых является ребёнок, а другой стороной – родитель, супруг родителя, родственник родителя по прямой линии, сестра или брат, за исключением случая, когда сделка состоит исключительно в исполнении обязанности в отношении ребёнка. В таких ситуациях суд назначает ребёнку специального попечителя. Также назначается специальный попечитель для управления наследственным имуществом, если завещатель указал, что родители не должны управлять этим имуществом.

В случае если закон при совершении сделок от имени ребёнка не требует согласия суда, то соответствующую сделку можно произвести без согласия суда. Например, согласия суда не требуется, если отчуждается принадлежащий несовершеннолетнему автомобиль или судно. При этом продолжает действовать запрет, согласно которому родитель не может отчуждать автомобиль или судно ребёнка себе самому или приведённому в Законе о семье лицу из круга близких родственников, для такой сделки необходимо назначить ребёнку специального попечителя.

В любом случае нужно с полученной от имущества ребёнка прибыли выполнить, в первую очередь, лежащие на имуществе подлежащие взысканию обязанности и покрыть прочие расходы по регулярному управлению имуществом. Оставшийся после названных расходов доход может быть использован для предоставления содержания ребёнку.

Если полученная от имущества ребёнка прибыль не нужна для покрытия расходов по регулярному управлению имуществом и для предоставления содержания ребёнку, то родители могут использовать её для обеспечения своего содержания и предоставления содержания бессемейным несовершеннолетним сёстрам и братьям ребенка если отсутствуют другие соответствующие средства для покрытия содержания названных лиц.

В случае наследования ребёнком займа и недвижимости, обременённой ипотекой залога займа, то следует учесть, что изменение обеспечиваемых ипотекой требований – это сделка, для совершения которой требуется предварительное согласие суда и, возможно, назначение специального попечителя. Согласно Закону о семье, только с согласия суда можно производить сделку, которой создаётся ответственность ребёнка за обязанности другого лица, а также сделку, которой имущество ребёнка обременяется с целью обеспечения обязанности другого лица. В случае если ипотекой желают обеспечить обязанность самого родителя, то для совершения этой сделки необходимо предварительно назначить ребёнку специального попечителя.

Независимо от того, есть ли в наследстве долги или нет, инвентаризация является обязательной, если наследником является лицо с ограниченной дееспособностью (несовершеннолетний ребенок или взрослый с ограниченной дееспособностью), местное самоуправление или государство.

Если законный представитель наследника с ограниченной дееспособностью (родитель ребенка или опекун, назначенный судом) не подал заявку на инвентаризацию наследства, он несет личную ответственность по долгам наследодателя, по которым наследство не погашалось.

Это означает, что если, например, родитель несовершеннолетнего ребенка считает, что у наследодателя нет долгов, и поэтому не запрашивает инвентаризацию, но позже выясняется, что долги все еще были, а стоимость приобретенного имущества ниже, а это значит, что не все долги можно списать — долги, которые не могут быть оплачены из имущества, должны быть оплачены родителем за счет его или ее собственного имущества.

Как платить налог на недвижимость гражданам в 2021 году?

Ключевые правила налогообложения недвижимого имущества в 2021 году.

1. Физические лица — владельцами жилой и/или нежилой недвижимости в 2021 году платят налог за 2020 год. То есть, с учетом минимальной заработной платы, установленной на 1 января 2020 года (4723 грн).

2. За несовершеннолетних детей — владельцев недвижимости налог платят родители или опекуны.

3. База налогообложения объекта жилой недвижимости, в том числе их частей, которые находятся в собственности физического лица, уменьшается:

- для квартиры/квартир независимо от их количества на 60 кв. метров;

- для жилого дома/домов независимо от их количества — на 120 кв. метров;

- для разных типов объектов жилой недвижимости, в том числе их частей (в случае одновременного пребывания в собственности плательщика налога квартиры/квартир и жилого дома/домов, в том числе их частей), — 180 кв. метров.

4. Ставки и льготы по налогу устанавливаются решением местных советов: сельских, поселковых, городских и советов объединенных территориальных общин. То есть, ставки и льготы зависят также от решений, установленных местными советами на каждой отдельной территории, где находятся объекты недвижимости.

5. Льготы по налогу для физических лиц не применяются к:

- объекту/объектам налогообложения, если площадь такого/таких объекта/объектов превышает пятикратный размер необлогаемой налогом площади: для квартиры, квартир — 300 кв. метров; для дома, домов — 600 кв. метров; для разных типов жилых объектов — 900 кв. метров;

- объект налогообложения используется с целью получения доходов (сдаются в аренду, лизинг, заем или используются в предпринимательской деятельности).

6. Исчисление суммы налога осуществляется контролирующим органом по месту налогового адреса (месту регистрации) владельца такой недвижимости, выходя из общей площади каждого из объектов недвижимости и соответствующей ставки налога.

7. Дополнительно облагаются налогом объекты жилой недвижимости, площадь которых превышает 300 кв. метров для квартир и 500 кв. метров для жилых домов, в сумме 25 тыс. грн за каждый такой объект жилой недвижимости (его части).

8. Налоговое/налоговые уведомления-решения об уплате суммы/сумм налога и соответствующих платежных реквизитов направляются (вручаются) плательщику налога контролирующим органом по месту его налогового адреса (места регистрации) до 1 июля 2021 года.

9. Оплатить налог нужно в течение 60 дней со дня вручения налогового уведомления-решения.

Плательщики налога имеют право обратиться с письменным заявлением для проведения сверки данных относительно: объектов жилой и/или нежилой недвижимости, в том числе их частей, которые находятся в собственности плательщика налога; общей площади объектов жилищной та/або нежилой недвижимости, которые находятся в собственности плательщика налога; права на пользование льготой из уплаты налога; размера ставки налога; начисленной суммы налога.

od.tax.gov.ua

3 вещи, которые следует учитывать при передаче собственности несовершеннолетнему

Поверенных по недвижимости часто просят подготовить акт о передаче собственности от одного из родителей своему ребенку или детям или даже добавить своих детей в документ с родителями. Есть несколько причин, по которым кто-то захочет это сделать: некоторые хотят получить собственность от своего имени для целей налогового планирования и планирования наследства, некоторые хотят дать своим детям аванс на наследство, а некоторые просто хотят убедиться, что их дети позаботятся, если с ними что-то случится.В большинстве случаев перевозки по этим причинам хороши и обычно довольно просты. Однако все может усложниться, если дети еще не достигли совершеннолетия. Если дети еще несовершеннолетние, передача все же может быть осуществлена, но есть три вещи, которые следует учитывать перед подписанием и записью акта.

Во-первых, в то время как недвижимое имущество может быть передано непосредственно несовершеннолетнему, имущество, принадлежащее несовершеннолетнему, не может быть продано, заложено или иным образом обременено без назначения опекуна через канцелярию суда в округе, где находится это имущество.Это означает, что если вам необходимо продать или рефинансировать недвижимость, секретарь суда должен будет назначить кого-то опекуном для имущества несовершеннолетнего, даже если это родитель, для того, чтобы действовать от имени несовершеннолетнего для продажи или ипотеки. . Даже если это родитель, он должен быть назначен опекуном над имуществом несовершеннолетнего ребенка, что требует судебного разбирательства и, вероятно, будет означать, что будут понесены гонорары адвокату и судебные издержки. Кроме того, если собственность продана, вырученные средства будут храниться у опекуна в пользу несовершеннолетнего до тех пор, пока ему или ей не исполнится 18 лет, и каждый год опекун должен отчитываться перед секретарем суда, показывая, что они все еще владеют деньгами.Если какие-либо деньги используются, это должно быть сделано в пользу несовершеннолетнего, и вы должны получить конкретное разрешение суда, чтобы потратить их.

Во-вторых, как только несовершеннолетнему исполнится 18 лет, он не обязан выполнять ваши инструкции в отношении собственности. Например, вы можете передать своему ребенку инвестиционную недвижимость с намерением, чтобы он получал доход от сдачи в аренду на долгие годы. Когда им исполнится 18 лет, они могут захотеть продать его, а вырученные средства использовать в своих целях.Они не обязаны следовать вашим намерениям. В том же отношении, если они не следуют вашим пожеланиям, вы можете потребовать, чтобы они вернули вам собственность. Даже если вы, возможно, передали им собственность, они не обязаны выполнять вашу просьбу, чтобы вернуть ее вам. Они могут продать свою долю без вашего разрешения и на своих условиях после 18 лет.

И, наконец, в-третьих, существуют практические аспекты проживания или управления недвижимостью, принадлежащей несовершеннолетнему.Несовершеннолетние обычно не имеют возможности самостоятельно ухаживать за имуществом. Скорее всего, они не смогут содержать недвижимость без посторонней помощи, и им понадобится взрослый, чтобы помочь с текущим ремонтом, уплатой налогов и общим содержанием. Представьте себе такую простую вещь, как включение утилит. Коммунальные компании чаще требуют подтверждения права собственности и составления кредитных отчетов для начала оказания услуг, поэтому родителям или другим взрослым может быть сложно установить коммунальные услуги в собственности, принадлежащей несовершеннолетнему ребенку.Чтобы оплатить коммунальные услуги на его имя, вам потребуется постановление суда через имущество несовершеннолетнего ребенка.

Важно помнить, что существуют альтернативы передаче собственности несовершеннолетнему. К ним относятся трасты и опекунство, и то и другое может позволить вам сохранить некоторый контроль над собственностью. Поэтому, прежде чем передать Джуниору собственность, чтобы получить ее от вашего имени, вам следует связаться с юристом, чтобы обсудить ваши варианты.

Подача налоговых деклараций для несовершеннолетних детей

Получает ли ваш несовершеннолетний ребенок проценты и дивиденды от вложений, сделанных вами на его имя? Или, возможно, ваш несовершеннолетний ребенок летом подрабатывает официантом.Несовершеннолетние (даже дети ясельного возраста) должны платить подоходный налог, и вы, как родитель, должны знать, как подавать налоговую декларацию на вашего несовершеннолетнего ребенка.

Возраст для подачи налоговой декларации

Во-первых, дети никогда не бывают слишком молодыми или слишком старыми, чтобы подавать налоговую декларацию, если они получили доход или доход от сбережений или инвестиций. Их возраст не имеет значения; сумма, которую они зарабатывают, — вот что имеет значение. Малышу со сберегательным счетом, финансируемым заботливыми бабушками и дедушками, может потребоваться подать налоговый декларацию, а подростку, работающему на случайной работе, этого не сделать.

Требования к доходам для несовершеннолетних за 2018 налоговый год

В 2018 налоговом году, который подается до 15 апреля 2019 г., крайний срок, несовершеннолетние дети, заявленные как находящиеся на иждивении в вашей налоговой декларации, должны подавать свои налоги, то есть вы должны подавать их от их имени, если они соответствуют любому из следующих условия:

- Нетрудовой доход превышает 1050 долларов. Сюда входят дивиденды и проценты по сберегательным счетам или инвестиции на имя несовершеннолетнего ребенка.

- Трудовой доход превышает 12 000 долларов США.Сюда входят деньги, которые ваш несовершеннолетний зарабатывает на работе с частичной занятостью.

- Чистый доход от самозанятости превышает 400 долларов США.

- Суммарный заработанный и незаработанный доход, превышающий 1050 долларов США или трудовой доход плюс 350 долларов США.

Обратите внимание, что приведенное выше является синопсисом применяемых правил IRS. Из этих правил есть множество исключений. Таким образом, хотя приведенное выше является надежным кратким изложением применяемых правил, требования вашего ребенка могут отличаться, и вам следует посоветоваться с бухгалтером, знакомым с вашей семьей.Публикация IRS 929 «Налоговые правила для детей и иждивенцев» подробно описывает эти довольно сложные правила. Поэтому настоятельно рекомендуется либо внимательно прочитать этот документ, либо проконсультироваться с вашим налоговым консультантом.

Как подать налоговую декларацию на несовершеннолетнего

Есть два способа подать налоговую декларацию на несовершеннолетнего ребенка, в зависимости от того, как он или она зарабатывали свои деньги.

- Приложите к отчету родителей: Если ваш несовершеннолетний младше 19 лет (или студент дневной формы обучения до 24 лет), а доход ребенка составляет менее 1500 долларов США, и только в виде процентов и дивидендов, он может быть прикреплен к родительскому доходу. возврат по форме 8814.Также обратите внимание, что, хотя отчет о доходе ребенка в качестве приложения к вашей налоговой декларации — это простой способ подачи, это может привести к более высоким налогам на квалифицированные дивиденды или прирост капитала.

- Полная индивидуальная налоговая декларация для несовершеннолетнего: Если не соблюдены требования для приложения ее к декларации родителя, или если вы хотите обеспечить более низкие налоги, ваш несовершеннолетний ребенок должен подать декларацию. Он или она может бесплатно подать простую декларацию на CompleteTax. Также см. Ниже «Необязательная подача налоговой декларации для несовершеннолетних.«

Детский налог для несовершеннолетних

Хотя дети-иждивенцы (младше 19 лет или студенты дневной формы обучения до 24 лет) не платят налогов на первые 1050 долларов нетрудового дохода, они облагаются налогом по их ставке в размере следующих 1050 долларов. Если инвестиционный доход составляет более 2100 долларов, часть дохода вашего несовершеннолетнего будет облагаться налогом по ставке налога родителей, а не по ставке налога ребенка. Это налог на детей, который существует для того, чтобы государство не теряло налоговые поступления, когда родители перекладывают доход на своих несовершеннолетних детей.

Другие требования к подаче документов для несовершеннолетних

Помимо требований к доходу, существуют и другие обстоятельства, когда несовершеннолетние должны подавать налоговую декларацию. Одним из примеров является налог на социальное обеспечение и медицинскую помощь, не взимаемый работодателем. Опять же, чтобы понять все требования, см. Публикацию 929.

Обучение детей налогам

Когда вы работаете с налоговой декларацией для вашего несовершеннолетнего ребенка, это прекрасная возможность научить его налогам.Если у них есть работа, объясните им, что их работодатель удерживает налоги из их зарплаты. Во время налоговой отчетности объясните своему ребенку, что означают корешки 1099 или W-2. Вы также должны показать им, где вводить числа в налоговых формах. Это упражнение поможет познакомить вашего несовершеннолетнего ребенка с миром налогов и налоговых деклараций.

Необязательная подача налоговой декларации для несовершеннолетних

Даже несовершеннолетний, от которого не требуется подавать налоговую декларацию, может подать ее. Несовершеннолетние захотят сделать это, если у них удерживали налоги с работы с частичной занятостью, и они хотят получить возмещение.

Что подростки должны знать о налогах на прибыль

Получение настоящей работы — увлекательный шаг для многих подростков. Мало того, что постоянный поток зарплат даст им возможность тратить деньги, эти первые рабочие места также могут сыграть важную роль в развитии чувства независимости и ответственности.

Однако некоторые подростки могут быть удивлены, узнав, что они не приносят домой всю свою почасовую зарплату. Просмотр квитанции о заработной плате может быть шоком для подростка, который обнаруживает, сколько денег уходит на уплату подоходного налога.Когда наступает налоговый сезон, это может сбивать с толку подростков, у которых нет опыта подачи налоговых деклараций.

Независимо от того, начинаете ли вы свою первую работу, подаете ли вы первую налоговую декларацию или просто думаете о заполнении некоторых заявлений о приеме на работу, вот пять вещей, которые все подростки должны знать о налогах.

Несовершеннолетние платят налоги

Возраст не является фактором, определяющим, должно ли лицо платить подоходный налог или нет. Все, что имеет значение — с точки зрения налоговой службы (IRS), — это то, получаете ли вы доход.Если подросток получает деньги с работы, подоходный налог вычитается из его зарплаты.

Подростки, которые зарабатывают минимальную сумму, также должны будут подавать ежегодный подоходный налог. Минимум меняется каждый год, поэтому важно быть в курсе последних налоговых законов. Несмотря на то, что конкретная цифра меняется, она всегда привязана к стандартному вычету. Когда ваш доход от работы по найму соответствует стандартному вычету или превышает его, вам, вероятно, придется подать налоговую декларацию.В 2021 налоговом году стандартный вычет для физических лиц составляет 12550 долларов США.

В 2021 налоговом году сотрудник достигнет стандартного порога вычета, если он будет работать чуть более 16 часов в неделю на работе, где оплачивается 15 долларов в час.

Неофициальная работа по-прежнему считается доходом

Если подросток технически не трудоустроен, но по-прежнему получает доход, его, скорее всего, считают «самозанятым». Любая попытка заработка, которой занимается подросток, вероятно, приведет его к этой категории.Это может включать в себя присмотр за детьми, изготовление футболок на заказ для продажи или стрижку газонов по соседству. Если подросток заработал не менее 400 долларов в 2020 налоговом году за счет этих видов самозанятости, ему нужно будет подать налоговую декларацию в 2021 году.

Как и в случае стандартного вычета, пороговое значение для сообщения о доходе от самозанятости периодически меняется, чтобы идти в ногу с инфляцией, поэтому важно отслеживать эти цифры, а также общий доход от случайной работы и побочной суеты.

Подросткам-сотрудникам необходимо заполнить W-4

Если подросток не уверен, относится ли он к категории работающих или самозанятых, есть простой способ определить это. Новым сотрудникам обычно дают стопку форм для заполнения, и если они действительно «работают», то эта стопка будет включать форму W-4.

Ваш W-4, по сути, сообщает вашему работодателю о вашей налоговой ситуации. Поскольку налоги удерживаются из вашей зарплаты вашим работодателем, ваш работодатель должен знать, сколько денег удерживать из каждой зарплаты.W-4 дает работодателям информацию, которая им необходима для точного расчета ваших налогов.

Никто — подросток или другой — не должен подписывать юридический документ, которого он не понимает.

Если подросток не уверен, что такое W-4 и как правильно его заполнить, ему следует обратиться за помощью. Отдел кадров сможет помочь сориентироваться в любой документации, но любой, кто когда-либо работал (например, родитель или доверенный взрослый), также, вероятно, сможет помочь подростку выяснить их W-4.

Подросткам может потребоваться подать налоговую декларацию о нетрудовом доходе

Если подросток унаследовал деньги, акции или недвижимость, возможно, лучше уточнить у бухгалтера его налоговую ситуацию. Несовершеннолетним, возможно, придется сообщать о доходах, если счета ведутся на их имя. Несовершеннолетние, которые унаследовали такие вещи, например, от бабушки, дедушки или тети, могут внезапно получить прирост капитала, что означает, что они могут быть должны налоги на прирост капитала.

Только подростки со значительным нетрудовым доходом должны будут платить налоги, поэтому вам не нужно беспокоиться о том, что IRS придет за вами за 20 долларов, которые бабушка вложила в вашу поздравительную открытку.В 2021 налоговом году порог налогообложения нетрудового дохода для несовершеннолетних составляет 2200 долларов США.

Налоговые поступления Фонды Государственные расходы

Подростки, которые плохо знакомы с доходами и налогами, могут задаться вопросом, зачем им вообще платить налоги. Подоходный налог помогает финансировать услуги, которыми пользуются все американцы. Дороги, пожарные и государственные школы — все это примеры учреждений, получающих государственные деньги — и это происходит за счет налогов.

Подросткам никогда не рано узнавать о деньгах.Независимо от того, какой у подростка доход или нужно ли ему подавать налоговую декларацию, важно понимать, как работают налоги. Благодаря глубокому пониманию налогов и экономики люди лучше осведомлены как о национальной экономике, так и о политике, а также о своих личных финансах.

К счастью, правительство США предоставляет множество прозрачных ресурсов, чтобы помочь гражданам точно узнать, сколько денег собирается за счет налогов и как эти деньги тратятся. Эти ресурсы включают USASpending.gov и Бюджетное управление Конгресса.

Закон о единообразных подарках несовершеннолетним (UGMA) Определение

Что такое Закон о единообразных подарках несовершеннолетним (UGMA)?

Закон о единообразных подарках несовершеннолетним (UGMA), разработанный в 1956 году и пересмотренный в 1966 году, позволяет физическим лицам передавать или передавать активы несовершеннолетним бенефициарам — традиционно родителям и их детям, соответственно. Сумма не облагается налогом на дарение до определенной суммы. Активы обычно размещаются на счетах UGMA от имени несовершеннолетних, что устраняет необходимость в адвокате для создания специального доверительного фонда.Фонды UGMA также подлежат особому налоговому режиму.

Ключевые выводы

- Закон о единообразных подарках несовершеннолетним (UGMA) обеспечивает способ передачи финансовых активов несовершеннолетним без трудоемкого и дорогостоящего создания официального траста.

- Счет UGMA управляется взрослым хранителем, пока несовершеннолетний бенефициар не достигнет совершеннолетия, после чего он берет на себя управление счетом. Заработок на счете

- UGMA не защищен от налогов, но он облагается налогом по более низкой ставке «налога на детей» до определенной суммы.

Смотрите сейчас: Что такое Закон о единообразных подарках несовершеннолетним?

Как действует Закон о единообразных подарках несовершеннолетним (UGMA)

Счет UGMA функционирует как тип депозитарного счета, предназначенный для хранения и защиты активов бенефициара. Донор может назначить себя, другое лицо или финансовое учреждение в качестве хранителя. Хранитель, на которого возложена фидуциарная обязанность управлять счетом в интересах бенефициара, может использовать средства для покупки акций, облигаций, паевых инвестиционных фондов и других ценных бумаг от имени несовершеннолетнего.UGMA обычно ограничиваются такими видами публично торгуемых финансовых активов; они не могут инвестировать в спекулятивные инструменты, такие как деривативы, или покупать с маржой.

Счета UGMA можно открыть через банк или брокерское учреждение. Друзья и семья могут делать взносы на счета, на которые не распространяются ограничения по взносам или доходам. Эти депозиты безотзывны — они становятся постоянными переводами на счета несовершеннолетнего и несовершеннолетнего.

Обычно активы UGMA используются для финансирования образования ребенка, но донор может снимать средства практически на любые расходы, которые приносят пользу несовершеннолетнему.Штрафы за вывод отсутствуют. Однако, поскольку активы UGMA технически принадлежат несовершеннолетнему, они действительно считаются активами, если они подают заявку на федеральную финансовую помощь для обучения в колледже, что, возможно, снижает их право на участие.

По достижении совершеннолетия в своем штате несовершеннолетним предоставляется полный доступ к своей учетной записи UGMA. После этого они могут использовать средства по своему усмотрению.

Особые соображения

Взносы на счета UGMA производятся в долларах после уплаты налогов — жертвователь не получает вычет из подоходного налога за их внесение.Тем не менее, до 15000 долларов США на человека (30 000 долларов США для супружеской пары) могут быть внесены без налога на дарение в 2020 и 2021 налоговые годы.

Для целей федерального налогообложения несовершеннолетнее лицо или бенефициар считается владельцем всех активов на счете UGMA и дохода, который они генерируют. Но доходы с этих счетов могут облагаться налогом как для ребенка, так и для родителей. Требования к отчетности зависят от суммы дохода, который приносит счет, и возраста получателя.

При определенных обстоятельствах родители могут по своему усмотрению указывать счета UGMA своих детей в своих налоговых декларациях, тем самым пользуясь «налогом на детей» или «налогом на вложения ребенка и другой нетрудовой доход.»

Это означает, что если нетрудовой доход ребенка, включая заработок UGMA, составлял менее 2200 долларов в 2020 году, а на конец соответствующего налогового года ему было не более 19 лет (или 24 лет, если он учился на дневном отделении), родители могут по своему усмотрению сообщить доход их ребенка, указанный в их собственной налоговой декларации. В этом случае первые 1100 долларов нетрудового дохода ребенка не облагаются налогом. Следующие 1100 долларов облагаются налогом по ставке налога на ребенка. Все, что превышает 2200 долларов, облагается налогом по ставке налога родителей. Если такой выбор не будет сделан или если нетрудовой доход ребенка превысил 2200 долларов в конце налогового года, несовершеннолетний должен будет подать налоговую декларацию в соответствии с правилами «налога на детей».

В налоговых целях UGMA влияет на пожизненные лимиты пожертвований донора. Если даритель, действующий в качестве хранителя, умирает до того, как опекунское имущество будет передано несовершеннолетнему, все опекунское имущество включается в налогооблагаемую недвижимость дарителя.

UGMA против UTMA

UGMA и Закон о равномерном переводе несовершеннолетних (UTMA) обычно используются как взаимозаменяемые, но у них есть некоторые различия. Кастодиальные счета, созданные в соответствии с новым стандартом UTMA, датированным 1986 годом, могут содержать любые материальные или нематериальные активы, включая недвижимость, произведения искусства и интеллектуальную собственность.В отличие от этого, счета UGMA ограничены финансовыми активами, такими как наличные деньги, акции, облигации и страховые продукты (полисы, аннуитеты).

Во всех штатах разрешены учетные записи UGMA. Вермонт и Южная Каролина в настоящее время не разрешают учетные записи UTMA (по состоянию на 2020 год).

Должен ли ребенок подавать федеральную налоговую форму для получения наследства? | Финансы

- Финансы

- Налоговая информация

- Федеральные налоги

- Должен ли ребенок подавать федеральную налоговую форму для наследства?

Автор: Beverly Bird

Ваш ребенок может иметь право наследования без уплаты налогов.

Brand X Pictures / Brand X Pictures / Getty Images

Налоговая служба не разрешает много не облагаться налогом, но некоторые наследства являются исключением. Когда ребенок наследует, применяется дополнительное правило, которое может освободить его от налогообложения — он должен только отчитываться и платить налоги с нетрудового дохода, превышающего 950 долларов. Что касается IRS, нетрудовой доход включает налогооблагаемые проценты и некоторые выплаты по доверительному управлению. В зависимости от характера наследства и суммы, ваш ребенок может собирать налог без уплаты налогов.

Подоходный налог

Ваш ребенок может унаследовать землю, недвижимость, акции или денежные средства без уплаты подоходного налога, по крайней мере, на основную стоимость. Эти типы наследства никогда не облагаются налогом, независимо от возраста получателя, поэтому вашему ребенку не нужно подавать налоговую декларацию или сообщать о них. Однако ключевое слово — «главный». Обычно это означает стоимость подарка на момент наследования. То, что вы или ваш ребенок будете делать с наследством после его получения, может повлиять на его безналоговый статус.

Прирост капитала

Не облагаемое налогом завещанное имущество может стать налогооблагаемым, если вы или ваш ребенок в конечном итоге продадите его. Если вы получаете прибыль, уплачиваются налоги на прирост капитала. IRS рассматривает прирост капитала как часть нетрудового дохода вашего ребенка в соответствии с правилом 950 долларов. Его основанием в унаследованном имуществе является его стоимость на дату смерти умершего, плюс стоимость любых улучшений, которые вы могли бы в нем внести. Если вы продаете его за 950 долларов или более сверх его базовой стоимости, вы должны заполнить Таблицу D для вашего ребенка и подать ее вместе с его налоговой декларацией 1040.

Доход по наследству

Вашему ребенку также может потребоваться сообщить о доходе в отношении умершего по определенному завещанию. К ним относятся активы, которые приносили проценты до смерти умершей, но проценты не были выплачены до ее смерти. Типичный пример — сберегательные облигации. Если умершая не сообщила и не уплатила налоги на начисленные проценты до даты ее смерти, налоговые обязательства по процентам перейдут к вашему ребенку. Он должен эффективно указать этот доход в своей налоговой декларации и оплатить налоговые обязательства умершего в качестве условия наследования.Однако основная стоимость облигаций не облагается налогом.

Trust Distributions

Если ваш ребенок является бенефициаром траста, доверительный управляющий должен выпустить ему График K-1 в конце года с указанием всех выплат трастового дохода, сделанных ему. Трасты являются сквозными налоговыми субъектами — они платят налог только с удерживаемой прибыли. Если они передают доход бенефициарам, бенефициары должны включать его в свои собственные доходы. Затем траст вычитает все такие распределения.

Вариант

При некоторых обстоятельствах вы можете включить нетрудовой доход вашего ребенка в свою налоговую декларацию, чтобы ему не приходилось подавать собственный 1040. Если его незаработанный доход представляет собой проценты или дивиденды, такие как проценты по сберегательным облигациям, платежи от траста или прирост капитала, у вас есть эта возможность. Вы должны заявить, что ваш ребенок является иждивенцем, чтобы соответствовать критериям, и его нетрудовой доход не может превышать 9 500 долларов. У него также не может быть заработка, например, от работы неполный рабочий день. Если вы соответствуете этим правилам, вы можете заполнить и отправить форму 8814 вместе с налоговой декларацией.Вы ограничены заполнением формы 1040, а не 1040A или 1040EZ. Однако в зависимости от вашего собственного дохода может быть более выгодным подать декларацию на вашего ребенка. Ваша налоговая ставка, вероятно, выше, и включение его нетрудового дохода в ваш доход может подтолкнуть вас к более высокой налоговой категории.

Источники

Биография писателя

Беверли Берд профессионально писала более 30 лет. Она специализируется на личных финансах и банкротстве, и она пишет как налоговый эксперт для The Balance.

NCDOR: Требования к декларированию индивидуального дохода

Физические лица, обязанные подавать индивидуальную налоговую декларацию в Северной Каролине

Следующие лица должны подавать индивидуальную налоговую декларацию за 2020 год в Северной Каролине:

- Каждый житель Северной Каролины, чей валовой доход за налоговый год превышает сумму, указанную в Таблице требований к подаче заявления на налоговый год 2020 для статуса подачи документов.

- Каждый резидент с неполным годом, который получал доход, будучи резидентом Северной Каролины, или который получал доход, будучи нерезидентом, который (1) связан с владением какой-либо долей в недвижимом или материальном личном имуществе в Северной Каролине, или (2) получен из бизнес, торговля, профессия или занятие, осуществляемое в Северной Каролине, или (3) полученное от игорной деятельности в Северной Каролине, чей общий валовой доход за налоговый год превышает сумму, указанную в Таблице требований к подаче декларации на 2020 налоговый год.

- Каждый нерезидент, получивший доход за налоговый год из источников в Северной Каролине, который (1) связан с владением какой-либо долей в недвижимом или материальном личном имуществе в Северной Каролине, или (2) получен от бизнеса, торговли, профессии или занятость, осуществляемая в Северной Каролине, или (3) полученная в результате игорной деятельности в Северной Каролине и чей общий валовой доход из всех источников как внутри, так и за пределами Северной Каролины за налоговый год превышает сумму, указанную в Таблице требований к подаче документов на 2020 налоговый год .Информацию о компаниях-нерезидентах и сотрудниках, занимающихся оказанием помощи при стихийных бедствиях по запросу компании, занимающейся критически важной инфраструктурой, см. В Бюллетенях отдела личного налогообложения.

Валовой доход означает весь доход, полученный вами в виде денег, товаров, имущества и услуг, который не освобожден от налогов, включая любой доход из источников за пределами Северной Каролины. Не включайте какие-либо пособия по социальному обеспечению в валовой доход, кроме случаев, когда: (а) вы состоите в браке, подающем отдельную декларацию, и вы проживали со своим супругом в любое время в 2020 году, или (б) половина ваших пособий по социальному обеспечению плюс другие ваши брутто доход и любые не облагаемые налогом проценты превышают 25 000 долларов (32 000 долларов при совместной регистрации в браке).Если применимы пункты (а) или (б), см. Инструкции по федеральной форме 1040, чтобы определить налогооблагаемую часть пособий по социальному обеспечению, которую вы должны включить в валовой доход. Для получения дополнительной информации о федеральном валовом доходе посетите веб-сайт IRS www.irs.gov и ознакомьтесь с федеральной формой 1040 Instructions.

Примечание: Требования к регистрации минимального валового дохода в соответствии с законодательством Северной Каролины отличаются от требований к регистрации в соответствии с Налоговым кодексом штата Северная Каролина, поскольку закон Северной Каролины не допускает такую же стандартную сумму вычета, что и Налоговый кодекс.

Таблица требований к подаче документов на 2020 налоговый год

| Статус подачи | Возврат требуется, если федеральный валовой доход превышает |

|---|---|

| Одиночный | $ 10 750 |

| В браке — подача совместной декларации | 21 500 долл. США |

| В браке — подача отдельной декларации | |

| Если супруг не требует детализированных вычетов | $ 10 750 |

| Если супруг требует детализированных вычетов | $ 0 |

| Глава домохозяйства | $ 16 125 |

| Соответствующая требованиям вдова / пережившая супруга | 21 500 долл. США |

| Иностранец-нерезидент | $ 0 |

Совместное возмещение

г.S. 105-153.8 (e) требует, чтобы супружеская пара подала совместную государственную налоговую декларацию, если:

- Они подают объединенную федеральную налоговую декларацию, а

- Оба супруга являются резидентами Северной Каролины или оба супруга имели налогооблагаемый доход в Северной Каролине.

Как правило, все остальные лица могут подавать отдельные отчеты.

В совместных декларациях оба супруга несут солидарную ответственность по уплате причитающегося налога. Супругу будет разрешено освобождение от совместного налогового обязательства штата, если супруг имеет право на освобождение невиновного супруга от совместного федерального налогового обязательства в соответствии с разделом 6105 Кодекса.

Супружеская пара, подающая совместную федеральную налоговую декларацию, может подать совместную государственную декларацию, даже если один из супругов является нерезидентом и не имеет дохода в Северной Каролине. Тем не менее, супруг, который должен подать декларацию штата Северная Каролина, имеет возможность подать декларацию штата отдельно как состоящую в браке. После того, как супружеская пара подает совместную декларацию, они не могут выбрать отдельную декларацию за этот год после установленной даты возврата. Если физическое лицо решает подать отдельную декларацию в Северной Каролине, оно должно заполнить либо федеральную декларацию как отдельную декларацию о браке, сообщая только доход и вычеты этого лица, либо график, показывающий расчет отдельного дохода этого человека и вычетов, и приложить его к возвращение Северной Каролины.Кроме того, должна быть приложена копия полной совместной федеральной декларации, если только в федеральной декларации не указан адрес в Северной Каролине.

Постатейные вычеты супружеской пары, не связанные с коммерческой деятельностью, могут быть востребованы супругом только в том случае, если этот супруг был обязан оплатить предметы и фактически заплатил сумму в течение года. В случае совместных обязательств (таких как проценты по ипотеке и налоги на недвижимость) вычет разрешен для супруга, который фактически заплатил объект.

Покупка дома для вашего ребенка

Цель данного руководства

Это руководство было создано для того, чтобы рассказать родителям о доступных им вариантах помощи детям в приобретении дома.

После изучения этого руководства читатели лучше поймут:

- Ссудить ребенку деньги на покупку дома.

- Плюсы и минусы одалживания ребенку денег на покупку дома.

- Стратегии подарка детям денег на покупку дома.

- Как работать с максимальными суммами подарков, чтобы не облагаться налогом на дарение.

- Соглашения о долевом финансировании.

- Опасности получения кредита для ребенка.

- Стратегии прямой покупки недвижимости для ребенка

- Помогает направить вашего ребенка в процессе покупки дома и личных финансов.

- Как обезопасить себя, помогая ребенку купить дом.

Введение

У родителей есть много веских причин помочь ребенку в покупке дома. Родительская помощь может помочь ребенку «успокоиться быстрее, чем он или она могли бы самостоятельно», — объясняет Дэвид Веливер, издатель MoneyUnder30.com. «Кроме того, если родители помогают ребенку внести 20% первый взнос по кредиту, это означает, что ребенку не придется платить частную ипотечную страховку и он может получить более высокую процентную ставку, что означает большую экономию в долгосрочной перспективе. »

Хотя некоторые родители могут беспокоиться, что помощь ребенку в покупке дома только сделает ребенка более зависимым, на самом деле может быть наоборот. В такие тяжелые экономические времена, как сейчас, помощь может действительно помочь ребенку вырваться из цикла аренды и начать наращивать капитал, а также начать взрослую жизнь, которую в противном случае он не смог бы достичь.И в то время, когда процентные ставки находятся на исторически низком уровне, а рынок жилья полон сделок, имеет смысл помочь ребенку воспользоваться ситуацией, которая может не повториться еще какое-то время.

В зависимости от финансового положения родителей, уровня ответственности и зрелости ребенка, а также отношений между родителем и ребенком, существуют различные стратегии, которые могут быть применены, чтобы помочь ребенку приобрести дом.

Родитель может:

- Купите дом, чтобы подарить ребенку.

- Заключите с ребенком договор о долевом участии.

- Дайте ребенку финансовый совет и рекомендации, чтобы получить ссуду самостоятельно.

- Помогите убедиться, что ребенок не станет жертвой неудачных сделок или хищнического кредитования.

Не существует «правильного» способа помочь вашему ребенку в покупке дома. Однако есть более разумные способы сделать это. Получив надлежащие юридические и финансовые консультации, вы сможете воспользоваться преимуществами налогового законодательства и работать с законодательством о собственности, чтобы убедиться, что вы и ваши инвестиции защищены.Конечно, это требует здоровой меры несентиментального, расчетливого финансового планирования, которое дается нелегко большинству людей.

В этом руководстве мы обсудим различные стратегии, которые родители могут использовать, помогая ребенку приобрести дом. В целом, каждый подход дает возможность получения выгод как для родителя, так и для ребенка, если каждая из сторон придерживается четко определенных ожиданий. В конечном итоге реальная выгода носит эмоциональный характер: удовлетворение родителей тем, что они помогают своему ребенку достичь важной вехи — владения домом.

Поговорите с юристом

Это руководство поможет родителям лучше понять проблемы, связанные с приобретением дома для ребенка. Это также поможет читателям задать правильные вопросы при разговоре с профессиональным юристом. Это руководство НЕ заменяет конкретные рекомендации лицензированного юриста или специалиста по финансовому планированию. Как сказал нам один адвокат, устранять юридический беспорядок постфактум намного дороже.

Часть 1: Примеры типичных проблем для родителей, покупающих дома для детей

Задача : Стивен несколько лет не учился в школе и думает, что готов обзавестись собственным домом.Он бесцеремонно просит у родителей достаточно денег для первоначального взноса. Они хотят помочь Стивену, но опасаются, что он недостаточно зрел, чтобы серьезно относиться к ссуде.

Решение : Родители Стивена вместе со своими юристами составляют проект кредитного соглашения. Они ссужают ему полную сумму под 20% первоначального взноса, но имеют план и график выплат. На самом деле они не собираются подавать на него в суд, если он пропускает платежи, но они рады, что ссуда официально оформлена в юридическом документе.

Проблема : Лесли находится в той точке своей жизни, когда она готова купить дом, и она нашла идеальный. К сожалению, у нее нет полной 20% суммы первоначального взноса. Ее родители предлагают просто дать ей деньги, чтобы компенсировать разницу, но она боится, что в конечном итоге они воспользуются подарком как эмоциональным рычагом.

Решение : Она соглашается позволить своим родителям одолжить ей разницу, но только если они составят соглашение, в котором четко изложены ожидания по ссуде и установлен график погашения.

Проблема : Шари и Джефф женятся в декабре и хотят купить дом. Родители Джеффа обеспечены и хотели бы дать им деньги в качестве значительного первоначального взноса. Однако они хотят делать это стратегически, чтобы не увеличивать свою возможную подверженность налогам на наследство. У родителей Джеффа также есть другие дети, и они не хотят уменьшать свою возможную долю или сумму, которую они могут поместить в безналоговый траст.

Решение : Действующий закон (2017 г.) позволяет физическому лицу дарить любому другому человеку до 14 000 долларов в год, не считая при этом 5 долларов.45 миллионов пожизненный лимит, который можно передать или завещать другим лицам без взимания налога на дарение или наследство. Таким образом, мать и отец Джеффа могут подарить ему по 14000 долларов за штуку в этом году и еще по 14000 долларов каждый после 1 января, в сумме 56000 долларов, что не будет засчитываться в их пожизненный лимит. Они могут сделать то же самое в отношении Шари: в общей сложности 112000 долларов они могут подарить паре в течение двух лет без взимания ежегодных налогов на дарение или сокращения их совокупного пожизненного освобождения в размере 10,9 миллиона долларов, которое можно подарить / завещать без взимания налогов на дарение или наследство.

Проблема : У Дженн и Скотта достаточно денег, чтобы купить очень маленький дом. Они взволнованы, но этого недостаточно, чтобы создать семью. Родители Дженн хотели бы помочь им внести первоначальный взнос за более просторный дом, но у них нет достаточно денег, чтобы просто отдать им наличные.

Решение . Родители Дженн и пара заключают соглашение о долевом финансировании, по которому они разделяют расходы на покупку дома. Дженн и Скотт в конечном итоге получают дом намного большего размера с арендуемой квартирой.Дженн, Скотт и родители Дженн разделили расходы пополам, а затем Джен и Скотт сдают в аренду половину дома ее родителей вместе с квартирой и оплачивают разницу. Родители могут вычесть свои расходы, а также проценты по ипотеке, налоги на имущество, страховку, техническое обслуживание и коммунальные услуги из деклараций по подоходному налогу. Кроме того, они могут вернуть свои деньги, когда Дженн и Скотт продадут дом и, надеюсь, получат прибыль от инвестиций.

Проблема : Йонас хотел бы купить квартиру, но не может самостоятельно претендовать на достаточно крупную ссуду из-за некоторых финансовых трудностей в прошлом.Его родители хотели бы помочь, но у них нет на это денег.

Решение : Его родители сочувствуют и видят, что он все растет и, наконец, отвечает за свои финансы. У них нет лишних денег, чтобы просто заплатить ему или дать ему взаймы, поэтому они соглашаются на ссуду, чтобы он мог претендовать на сумму, достаточно большую, чтобы заплатить за новую квартиру … и держат пальцы скрещенными, чтобы он не дефолт в кредит.

Проблема : Жюстин учится в медицинской школе и планирует в конечном итоге заниматься медицинской практикой в том же городе.Она хотела бы иметь дом и начать свою жизнь, но не может себе этого позволить, пока учится в школе. Ее родители платят ей за квартиру и считают, что деньги потрачены зря. Они хотели бы просто купить ей дом и подарить его ей, но при этом хотели бы избежать последствий налога на дарение / наследство.

Решение : родители Жюстин в конечном итоге покупают дом в городе, где она живет, с дополнительной спальней, в которой они могут оставаться, когда они навещают. Каждый год они дают ей процент владения домом, равный 28000 долларов (14000 долларов на одного родителя), пока Жюстин в конечном итоге не станет владеть всем домом.Поскольку каждый из них остается под годовым освобождением от налога на дарение в размере 14000 долларов, их постепенная передача дома ей не уменьшает пожизненное освобождение в размере 10,9 миллиона долларов (5,45 миллиона долларов для физических лиц), которые им разрешено дарить / завещать без взимания налогов на дарение или наследство.

Проблема : Кевину уже за двадцать, и он собирается купить дом. Он изучил некоторые из своих возможностей и считает, что лучший путь для него — получить ипотеку с регулируемой процентной ставкой на дом, а затем перевернуть ее, прежде чем ставка вырастет, и использовать свою прибыль для покупки дома, который ему действительно нужен.Единственный дом, который он может себе позволить, находится в плохом районе, но его это устраивает. Его родители хотят помочь ему, но не хотят финансировать плохое решение. В любом случае, у них на самом деле не так много денег.

Решение : Родители Кевина решили, что лучший подарок, который они могут ему сделать, — это дар знания. Они садятся, исследуют его варианты и знакомят его со специалистом по недвижимости, который объективно анализирует его план. Специалист по недвижимости объясняет, что маловероятно, что он сможет перевернуть дом в плохом районе до того, как вступят в силу более высокие ставки.Кроме того, маловероятно, что на тот момент у Кевина будет достаточно капитала в доме, особенно если его стоимость снизится, чтобы его рефинансировать. Вместо этого Кевин покупает крошечный стартовый дом в хорошем районе и планирует провести ремонт, который повысит его стоимость.

Часть 2: Ссуды вашим детям для покупки

Ссудить деньги для первоначального взноса за дом — это, вероятно, первое, что приходит на ум, когда вы думаете о помощи ребенку с домом.В таких ситуациях термин «ссуда» используется довольно свободно, не задумываясь о том, что на самом деле означает ссуда. Самая большая проблема, с которой сталкиваются родители, — это заставить своих детей выплатить ссуды и, как следствие, негодование, которое накапливается из-за невозврата ссуд.

Если вы действительно ожидаете возврата денег, или, по крайней мере, формализовать акт о ссуде, или просто защитить свои отношения с ребенком, вам нужно будет создать юридический документ, который устанавливает условия ссуды и платежа. график.Делая это, вы не только гарантируете, что вам вернут деньги, но и сможете создать стабильный поток дохода с процентной ставкой, которая ниже, чем то, что взимает банк, но выше, чем то, что вы могли бы получить от инвестиций.

Преимущества:

- Удовольствие от того, что ваш ребенок поселился в доме.

- Хорошая стратегия, если вам нужно вернуть вложения при выходе на пенсию.

- Подходит для ребенка, который чувствует, что большой подарок даст его или ее родителям решающий фактор в его жизни, находится под слишком большим давлением или просто не хочет чувствовать себя в долгу перед родителями.

- При предоставлении ссуды проценты могут быть больше, чем родитель получил бы по вложениям, но меньше, чем ребенок будет платить по ипотеке. Конечно, это следует обсудить с налоговым инспектором.

Минусы:

- Родитель не может просто вытащить деньги из дома, как если бы они вкладывали деньги в паевой инвестиционный фонд.

- Создание ситуации, когда ребенок должен деньги, может усилить стресс в отношениях между родителями и детьми.

- Если ребенок не выплатит или пропустит платеж, он вряд ли будет применять удержание, таким образом, делая залоговое удержание пустой угрозой.

Гарантии:

Само собой разумеется, что вы должны составить юридический документ с юристом и все прописать. Это не только укрепляет соглашение между родителем и ребенком, но также проясняет ситуацию с юридической точки зрения и предотвращает будущие споры, если у вас есть другие дети или вы скончались и вам нужно выяснить свое имущество.

Вы также хотите создать юридический документ, в котором указывается, что эта сумма является ссудой, чтобы предотвратить конфликты по наследству в будущем. Например, если вы умрете до того, как ссуда будет выплачена, другие братья и сестры могут посчитать ссуду подарком и потребовать вычета ее из части наследства, принадлежащей этому брату или сестре. Лучше всего определить вещи как можно подробнее сейчас, чтобы предотвратить проблемы позже.

Родитель всегда должен взимать проценты по ссуде, даже если они намереваются в конечном итоге простить ссуду.Это не только поможет преподнести вашему ребенку финансовый урок, но и защитит вас от IRS, если сумма ссуды превышает 13 000 долларов и вы прошли аудит.

Если вы в конечном итоге решите дать ссуду, не подвергайте опасности свое будущее. Некоторые специалисты по финансовому планированию рекомендуют не связывать более 3-5% своего имущества в детском доме.

Вниз по дороге:

У людей есть много причин для того, чтобы одолжить ребенку деньги, а не подарить им. Для некоторых это дать ребенку чувство ответственности за себя и свои финансы.Если это так, и вы уверены, что ваш ребенок несет ответственность, вы можете простить оставшуюся часть кредита и подарить ее ребенку.

С другой стороны, ссуда могла настолько обострить отношения, что родитель просто предпочел бы уйти от нее. После безуспешных попыток изменить график платежей или распределить выплаты или снизить их, вы также можете просто назвать это подарком и уйти.

Конечно, если ваш ребенок не может или не хочет погасить ссуду, вы можете списать убыток по налогам как безнадежный долг и подать на ребенка в суд и, возможно, лишить его права взыскания.Если ты действительно хочешь пойти по этому пути! Подобная ситуация лишь подчеркивает опасность одалживания денег ребенку, который может вести себя, ну, ну, ну, ну, ну, ну, ну, в общем, ребенок.

Часть 3: Дарение денег в качестве первоначального взноса

Если у вас есть деньги и вы хотите помочь своему ребенку купить дом, многие эксперты рекомендуют просто отдать его своему ребенку, без каких-либо условий. «Я думаю, что это личное решение, которое будет сильно отличаться от семьи к семье», — говорит Дэвид Веливер. «Причина, по которой я рекомендую подарок, а не ссуду, заключается в том, что, попросту, он чище.Друзья и семья должны быть друзьями и семьей. Банки должны ссужать деньги ».

Хотя выгода от предоставления ребенку денег в качестве первоначального взноса очевидна, одна из наиболее веских причин — помочь им внести полную 20% -ную оплату. Это позволит вашему ребенку получить более высокую ставку по ссуде и избежать оплаты частной ипотечной страховки или PMI.

Если вы не можете позволить себе помочь им в размере полных 20%, но все же хотите помочь своему ребенку избежать PMI, вы можете помочь ему получить ссуду 80-10-10.В этом виде ссуды заемщик закладывает 10%, банк дает ссуду 80%, а затем заемщик берет еще 10-15% ссуды. Один из способов помочь родителям — дать своим детям вторые 10-15%. Также ребенку необходимо внести не менее 5% первоначального взноса, хотя это тоже может быть подарок.